本站讯:前言

近一两年随着治理雾霾不断深入,关停企业增多,失业与人口流失现象进一步加剧,再加新一轮购置税优惠截至2017年底,2018-2020年北方车市会更加严峻,形势很不乐观。2018上半年北方车市下滑3.01%,其它区域都保持增长状态。2018下半年如北方车市不见好转,势必会加剧厂商矛盾。

北方车市的快速趋冷,将加剧内部竞争格局的未来演变(2019-2020年):中国高端品牌在大幅提升产品品质的同时,如能坚守务实定价政策,将在北方车市迎来更好的发展机会;基于目前的态势,德系中系日系将在北方车市进一步蚕食韩系、美系等的市场份额;大众快速推进的suv战略,将进一步巩固其在北方的市场优势;日系三强可能会酝酿“北方战略”……

虽然北方车市下滑剧烈,但是2018上半年北方销量高达272万辆,仍是中国最大的区域性市场。2019-2020年相关车企如能抓住北方车市剧烈演变中蕴藏的机遇,也能获得销量的大幅提升。

报告正文北方地区乘用车市场洞察报告(2018版)

购置税优惠截至2017年底,2018-2020年北方车市不容乐观

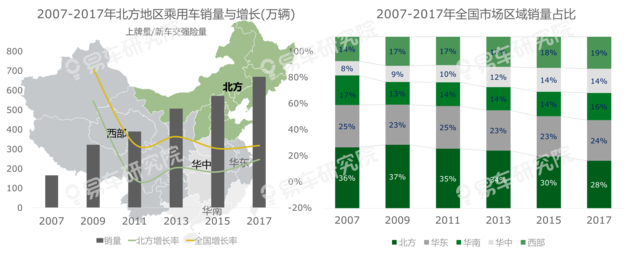

经济不如南方,人口南迁等,近十年北方车市的增长一直低于全国水平。近一两年随着治理雾霾不断深入,关停企业增多,失业与人口流失现象进一步加剧,再加新一轮的购置税优惠截止2017年底,2018-2020年北方车市会更加严峻,形势很不乐观。

2018上半年危机在蔓延,北方车市下滑最大

2018上半年北方车市依旧是中国最大的区域性市场,销量高达272万辆,占了全国总销量的26%。但其它区域都保持增长状态,唯独北方车市下滑了3.01%。负增长意味着车市的争夺将更加激烈,价格战等会此起彼伏,不少品牌在北方车市的销量波动性会更大,尤其是那些将销量集中于北方的汽车品牌将面临空前挑战。

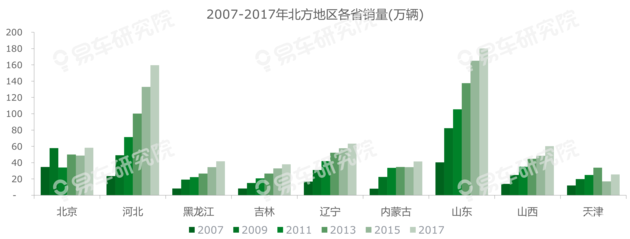

北京限购,2018-2020年山东、河北仍是北方车市的主战场

2011年北京开始汽车限购,河北、山东两大省就成了拉升北方汽车销量的新强大引擎,2018-2020年相信两者依旧会扮演北方核心车市的角色。但河北、山东两大省也是治理雾霾力度最大的省份,2018-2020年面临严峻的经济转型挑战,这给整个北方车市埋下了最大的不确定性。

过于依靠北京,2018-2020年北方车市缺乏城市群支撑

无论华东还是华南,基于长三角与珠三角的城市集群效益,车市消费呈现多点开花现象,确保车市更稳健发展。但京津冀的城市集群效益十分薄弱,北方车市仅有北京一个制高点,且北京还处于限购状态,销量主要来自置换,受惠车型局限于豪华品牌。雄安新区尚处建设中,2018-2020年北方车市还得努力挖掘各个省会城市的潜力。

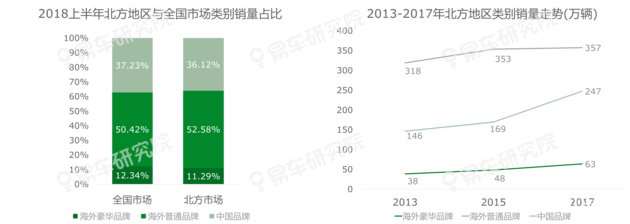

2018-2020年中国品牌借助高端化将持续挤压海外普通品牌

借助suv车型,中国品牌在北方的销量从2013年146万辆提升到2017年247万辆,2018-2020年是部分优秀中国品牌推广高端品牌的关键阶段,北方将成为中国品牌高端车型的核心市场,对韩系等海外普通品牌的压力不可小觑。同时以销售微面等低端车型为主的中国品牌,在北方车市将遭遇空前挑战。

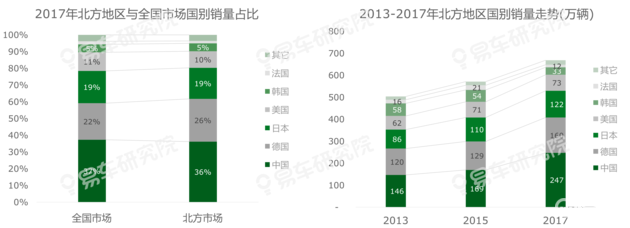

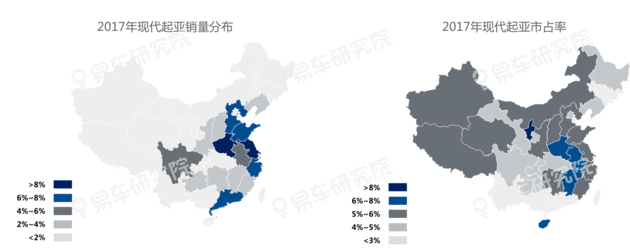

中系日系等步步为营,2018-2020年韩系在北方面临存亡之战

近几年除了中国品牌在北方市场取得不错成绩外,德系进一步强化了在北方市场的根基,日系也提升了在北方的销量。表现最差的应当是视北方为根据地的韩系,从2013-2017年韩系在北方的市场销量一直处于下滑状态,2017年仅有33万辆,2018-2020年将是韩系在北方市场的存亡之战。

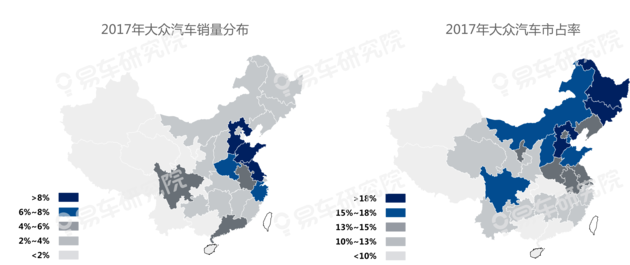

suv战略快速推进,2018-2020年大众的北方优势很难被撼动

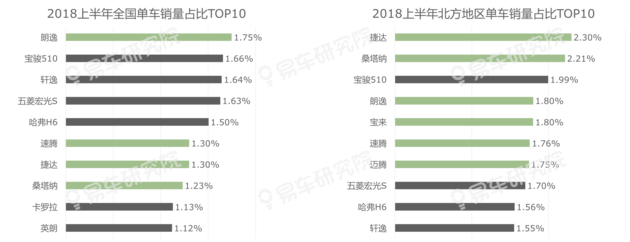

大众车型在北方地区受欢迎的程度远高于全国,销量top10的车型大众占了6席。2018-2020年大众将大规模推进suv战略,将覆盖小型、紧凑型、中型、中大型等主流级别的suv,势必会进一步巩固其北方市场的优势地位。

2018-2020年日系三强一定会大规模推进“北方战略”

北方是中国最大的区域车市,大众一直是“坐北朝南”,对华南市场虎视眈眈。同理,与大众分庭抗礼的丰田、本田、日产等日系三强,同样对北方市场虎视眈眈,且2017年日系三强在北方都小有收获。2018-2020是日系三强新一轮产品与技术发力的关键期,为大规模推进“北方战略”奠定基础。

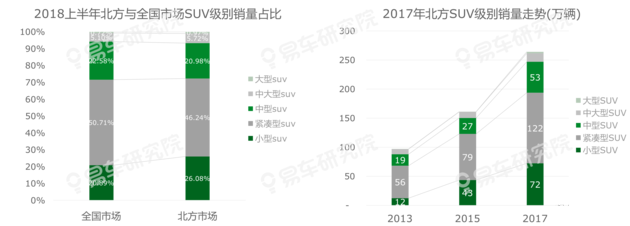

德系日系发力低级别suv,2018-2020年北方suv之战加剧

近几年紧凑型suv、小型suv都在北方市场取得了不错的销量增长,2018-2020年小型suv、紧凑型suv都将成为大众、丰田、本田等新车投放的重点,意味着大众与日系三强在北方市场的正面较量不可避免,且将战火燃烧至suv领域。

2018-2020年北方车市广大将面临更大压力

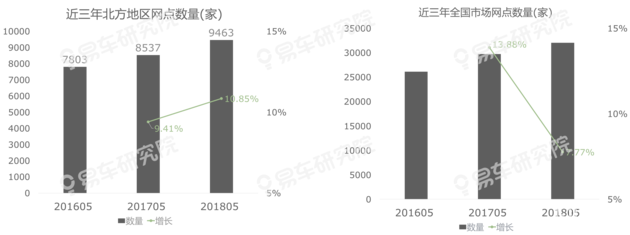

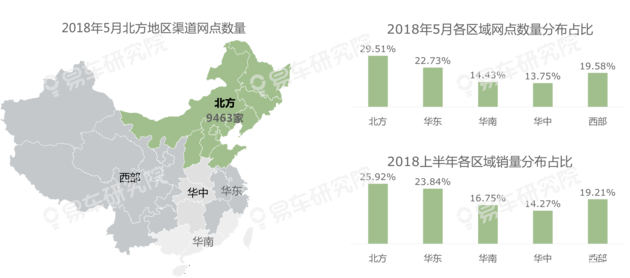

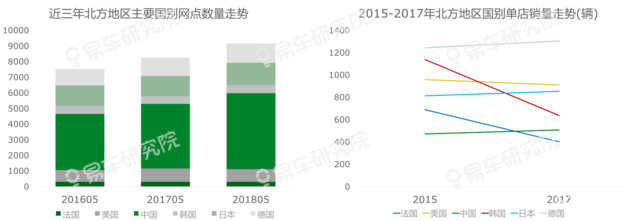

近一年中国车市相对疲软,北方车市尤其如此,但同期北方车市的网点拓展速度明显高于全国水平,截至2018年5月北方网点数量突破9000家,同比增长10.85%,高于全国水平的7.77%。部分说明车企为抵抗北方车市的趋冷,短期内集中采取了扩张网点的激进方式。如2018-2020年北方车市能快速转好,该方式无可厚非,否则就是搬起石头砸自己的脚。

2018下半年如北方车市不见好转,势必会加剧厂商矛盾

截至2018年5月北方车市的网点数量占了全国的29.51%,但销量仅占全国的25.92%,网点的经营压力非常大,与上半年爆发的厂商冲突集中于北方车市不谋而合。进入2018下半年如北方车市不见好转,尤其是最后的11月、12月不能实现“龙抬头”,势必会加剧厂商矛盾。

2018-2020年韩系、法系的北方压力巨大

2015-2017年法系、韩系在北方车市单店销量下滑幅度最大,几乎是腰斩,2018-2020年如北方车市没有好转,两大派系的北方退网一定会持续扩散。美系的单店经营能力有小幅下滑,对别克、雪佛兰、福特等经销商提出一定挑战。德系、中系、日系等虽然有小幅增长,但幅度都不大,同样面临一定挑战。

2018-2020年suv战略助力大众经销商在北方车市攻城略地

近两年基于轿车的大规模价格战,大众在北方车市取得不错的销量,单店销量由2015年的1485辆提升至2017年的1564辆。2018-2020年是大众suv战略的大规模推进阶段,将助力大众经销商在北方车市继续攻城略地,韩系、美系等将面临严峻挑战。

2018-2020年高端化助力中国品牌北方经销商重新洗牌

wey、领克等渐入佳境,2018-2020年高端品牌将成为中国品牌发展中的又一道分水岭,最大区域市场和中国品牌最大市场的北方车市,毫无疑问会成为中国品牌高端车型的核心战场。一场浩浩荡荡迫使北方广大中国品牌经销商重新选边站的运动已经开始上演。

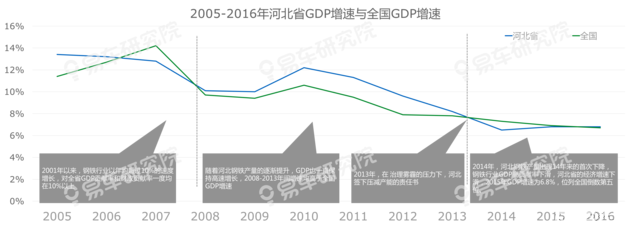

雾霾治理等拉低北方经济增速,使得车市增长内驱力不足

近几年以钢铁和煤炭等重工业为主导的北方传统产业结构面临挑战,河北省在钢铁去产能的影响下,全省gdp从显著高于全国到2015年位列全国倒数第五。2018-2020年雾霾治理等仍将持续推进,河北、山东等大省的经济总体预期低迷,将使北方车市的发展内驱力严重不足。

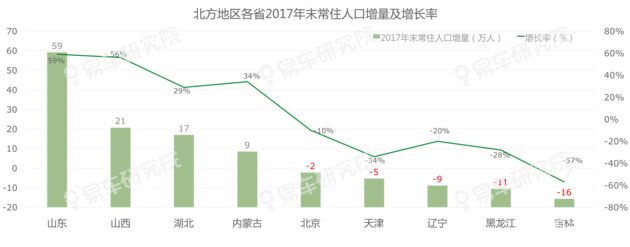

部分省份人口流失严重,使得北方车市雪上加霜

2017年中国出现人口负增长的省市有6个,除上海外,其他5个省市均分布在北方区域,分别是北京、天津、辽宁、黑龙江和吉林,而且东北三省生育率也处于超低水平,新生代人数不足,人口结构将趋向老化,这也为未来车市增长带来不利因素。

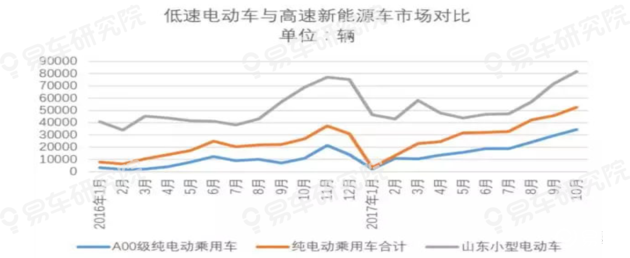

低速电动车在北方快速蔓延,不断蚕食低端乘用车销量

山东是北方的最大车市,也是全国最大的低速电动车市场,后者近几年都保持30%以上增长,2017年销量超70万辆。预计2020年我国低速电动车销量将超过300万辆,其中山东占到40-50%,届时低速电动车销量有望达到150万辆,将大幅分流乘用车销量,尤其是以中国品牌为主的低端乘用车。北方另一车市消费大省河北,同样面临来自低速电动车的冲击。

2018-2020年北方利好政策尚处培育期,对车市拉升有限

国家一直在努力提振北方经济,如打造京津冀经济圈、设立雄安新区、实行一带一路等,但上述一系列利好政策在2018-2020年期间尚处培育阶段,对北方车市拉升有限。

2018-2020年基于suv战略大众将继续强化北方车市

北方是大众的根据地或大本营,有强大的群众基础,销量top10车型中有过半都是大众的。目前suv同样在北方市场非常盛行,2018-2020年正是大众大规模推进suv战略的关键阶段,其中能快速上量的紧凑型suv是投放的重点,期间大众势必会强化在北方市场的根基。

2018-2020年长城在北方车市与大众的硬碰硬不可避免

与大众类似,北方也是长城汽车的根据地与大本营,在2018-2020年大众大规模推进suv战略的过程中,高度聚焦suv的长城汽车必然是首当其冲。同时2018-2020年也是长城高端品牌wey发展的关键阶段,唯有抢到大众的市场份额,才能有效确保wey的野心实现。

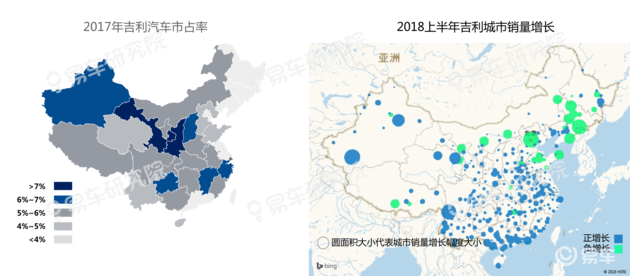

2018-2020年提升北方销量将为吉利200万辆目标锦上添花

2017年吉利全年完成124.7万辆销量,同比大增63%,但其在北方的市占率相对较低,且存在负增长现象,同样面临来自大众的强大压制。2018-2020年吉利要冲击200万辆销量,期间如能进一步提升在北方市场的销量,将为吉利200万辆销量目标锦上添花,甚至助其提前完成。

2018-2020年是现代起亚在北方绝地反击的最后机遇期

2017年现代汽车在华销售近80万辆,同比下滑31.53%,起亚汽车销售41万辆,同比下滑36.97%;虽然通过以价换量的方式,2018年销量有所回暖,但是其在北方市场仍正遭遇大众、哈弗等的强势挤压,随着大众suv战略的深入推进、中国品牌的向上突围,现代起亚等韩系车企的优势一再被稀释,转型似乎已经势在必行。

编辑:爱车迷

本文允许转载,转载时需注明出处:爱车迷 - http://www.iautofan.com/changshang/20181012/409148.html